- Sreda, 9. april 2025

- Delo home

-

Neomejen dostop | že od 14,99€

Mini bančna kriza namesto nižjih cen

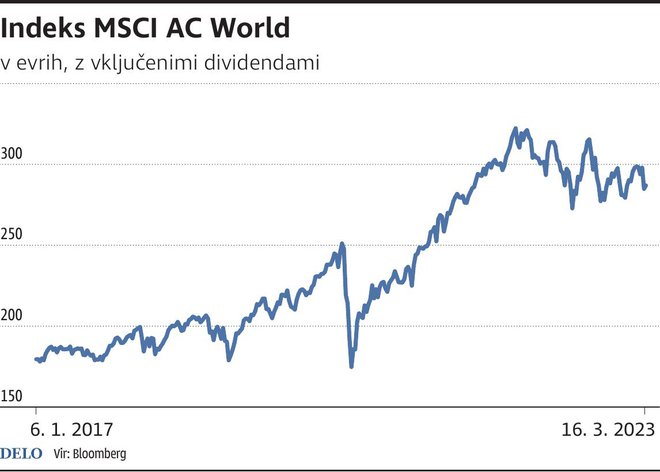

Na finančnih trgih smo se nepričakovano znašli sredi mini finančne krize, ki jo zaznamujeta bliskoviti kolaps banke Silicon Valley Bank in reševanje sistemsko bistveno bolj pomembne banke Credit Suisse. »Nesrečna« švicarska bančna ustanova te dni plačuje najvišjo ceno za večletno serijo neizsiljenih napak, škandalov, finančnih izgub in neverjetne malomarnosti pri upravljanju tveganj.

Priznam, da se ne spomnim, kdaj so bili finančni trgi nazadnje tako močno pod udarom negativnih naslovnic in informacij, ki niso povezane z dilemami centralnih bank v boju proti inflaciji. Centralne banke so bile namreč do te nepričakovane mini finančne panike nezdravo obsedene s trgom dela in inflacijo ter načrtno osredotočene na (napačne?) sočasne in zapoznele kazalnike gospodarskega cikla.

Finančne krize kot strela z jasnega

V zadnjih tednih je bilo najpomembnejše vprašanje, kdaj bo agresivna protiinflacijska terapija vendarle prijela ter končno sprožila močnejši odziv na trgu dela in znamenja resnejšega gospodarskega zastoja. Namesto dobrodošlih nižjih obrestnih mer in cen energentov se je nepričakovano sprožil plaz mini bančne krize, ki je delno posledica vztrajnega dvigovanja obrestnih mer in likvidnostne shujševalne diete.

Po mojem mnenju bistvo omenjene situacije najbolj natančno zadene slavni Warren Buffet, ki pravi, »da bomo odkrili, kdo je plaval gol, šele ko se bo s trgov umaknila plima (likvidnost)«. Iz številnih preteklih epizod, kjer so nastale podobne bančne in finančne krize, lahko za nazaj zlahka identificiramo nastavke kriz, njihovo napovedovanje v realnem času pa je misija nemogoče. Finančne krize namreč udarijo v trge naključno, kot strela z jasnega, v skladu z opisom ameriškega pisatelja Johna Greena, čigar literarni junak se je »zaljubil tako, kot se zazibamo v spanec: počasi, nato pa nenadoma naenkrat.«

Naše mnenje je, da propad SVB in reševanje Credit Suisse ne predstavlja omembe vredne nevarnosti za potencialno sistemsko krizo finančnega sistema. Ta je postal od velike finančne krize (2007–2009) in evrske krize (2012) objektivno bistveno manj tvegan in bolj odporen za šoke, pa tudi delež finančnega sektorja se je od leta 2007 skrčil za tretjino, z 21 na 14 odstotkov. Na podlagi stresnih testov EU lahko ugotovimo, da bi danes banke brez večjih težav ostale solventne, tudi če bi kolektivno utrpele dvakrat večji kapitalski šok kot v časih koronakrize.

Šok prehodne narave

Prvo in daleč najpomembnejše sporočilo za kapitalske trge je, da so tovrstni bančni šoki in mini panike naključni in prehodne narave. Brez dvoma pa je najpomembnejša posledica ta, da bo ameriški Fed prenehal z bistveno bolj nevarnim pretiravanjem pri zaostrovanju denarne politike. Če so trgi v ponedeljek z več kot 80-odstotno verjetnostjo pričakovali, da se bo marca dvignila temeljna obrestna mera za 0,5 odstotka, se je ta verjetnost čez noč znižala na nič, najbolj verjetna septembrska OM pa je čez noč strmoglavila z rekordnih 5,75 na današnjih 4,75 odstotka.

Ko analiziramo statistične donose na delniških trgih, opazimo, da kadar so se delnice začele pobirati po medvedjem trgu, so po več kot 20-odsotnem padcu v več kot štirih tednih presegle 200-dnevno drseče povprečje. Ameriške delnice so v 12 mesecih v vseh 12 primerih po 1945 dosegle pozitivne donose, ki so v povprečju znašali 20 odstotkov. V zadnjih 30 letih se je to zgodilo julija 2020, avgusta 2009 in maja 2003, vsi trije signali pa so predstavljali odlično nakupno priložnost.

Komentarji