- Četrtek, 17. april 2025

- Delo home

-

Neomejen dostop | že od 14,99€

Kateri sektor bo zanimiv v prihodnosti?

V tekočem letu je indeks S&P 500 pridobil približno osem odstotkov vrednosti, računano v evrih, vendar večino tega donosa predstavljajo rasti tečajev delnic nekaj največjih sestavnih delov indeksa. Portfelj petih največjih podjetij v indeksu S&P 500 je izračunal skoraj 40-odstotni donos, medtem ko je večina preostalih podjetij pridobila manj ali celo izgubila vrednost.

Večina donosa na delniškem trgu v letu 2023 torej izhaja iz povečanega optimizma glede majhnega števila velikih podjetij, morda zaradi ugibanj o napredku na področju umetne inteligence, in ne iz močne ekonomske osnove. Poleg tega tečaji delnic srednjih in majhnih podjetji po tržni kapitalizaciji v ZDA zaostajajo za podjetji z visoko tržno kapitalizacijo, saj se težje soočajo s povišanimi obrestnimi merami, draginjo in s pomanjkanjem ustrezne delovne sile. To nas pripelje do vprašanja, kateri delniški sektor je letos še zanimiv. Kateri ima dejansko ekonomsko osnovo za rast?

Industrija ima visoke dobičke

Ko pogledamo porazdelitev medletne rasti dobičkov delniških sektorjev prvega kvartala za podjetja iz indeksa S&P 500, vidimo, da je bila z 21,69-odstotno medletno rastjo dobička največja rast dosežena v industrijskem sektorju. K tej rasti je prispevalo več dejavnikov, kjer predvsem govorimo o letošnjem prenehanju kitajske politike ničtega kovida, o izboljšanju situacije v mednarodnih dobavnih verigah in o razmeroma mili zimi, ki je krepko omilila sicer hudo energetsko krizo, ki je nastala predvsem zaradi negativnih učinkov vojne v Ukrajini. Medtem ko je industrijski sektor za skoraj 22 odstotkov povišal dobiček, je celotni indeks v medletni primerjavi doživel skoraj štiriodstotni upad dobička.

Ob dosedanjem dobrem letošnjem poslovanju se industrijskemu sektorju nasmiha še lepša prihodnost – predvsem zaradi krepko povišanih javnih izdatkov za infrastrukturo v ZDA in Evropi. Ameriški kongres je z zakonom o naložbah v infrastrukturo in delovnih mestih (IIJA) ter z zakonom o zmanjšanju inflacije (IRA) predvidel 1,25 bilijona dolarjev za vlaganje v prometni, energetski, vodni in tehnološki širokopasovni sektor v prihodnjih petih do desetih letih.

Fiskalne spodbude namesto monetarnih

V območju z evrom je na podlagi načrta za okrevanje NextGenerationEU predvidena dodatna javna potrošnja v višini 1,8 bilijona evrov, od katere naj bi šla kar tretjina za evropski zeleni dogovor. Načrtovane javne investicije v infrastrukturo so na zahodu resnično obsežne in so glavni del ekspanzivne fiskalne politike, ki naj bi zdaj vsaj delno nadomestila nedavno krepko ekspanzivno monetarno politiko centralnih bank sveta. Spomniti pa velja, da je fiskalna politika zaradi različnih interesov mnogo manj predvidljiva kot monetarna politika centralnih bank.

Na račun potrošnje za infrastrukturo v Evropi in ZDA bo lahko pridobivala podjetja, kot so Siemens, Caterpillar, BASF, Enbridge, Brookfield Infrastructure Partners, ChargePoint, General Electric, Vulcan Materials in podobna.

Če pa želijo vlagatelji razpršiti investicijsko tveganje in še vedno ohraniti izpostavljenost pozitivnim učinkom ameriške in evropske javne potrošnje, namenjene infrastrukturi, lahko namesto posamičnih delnic kupijo temu namenjen sklad ETF.

To je sklad, ki sledi določenemu indeksu, ta pa lahko vsebuje delnice podjetij, obveznice, surovine (zlato, srebro, nafta), valute ali kateri drug finančni instrument in ga posamezniki z odprtjem trgovalnega računa lahko kupijo pri borznoposredniških hišah. Delničarji nimajo neposrednega lastništva nad sredstvi v skladu. Skladi ETF se od vzajemnih skladov razlikujejo predvsem po tem, da jih zaradi pasivne strategije investiranja bremenijo nižji stroški upravljanja in so tako tudi provizije precej nižje ob nemalokrat višjih donosih. Skladi ETF so ponavadi tudi bolj likvidni od vzajemnih.

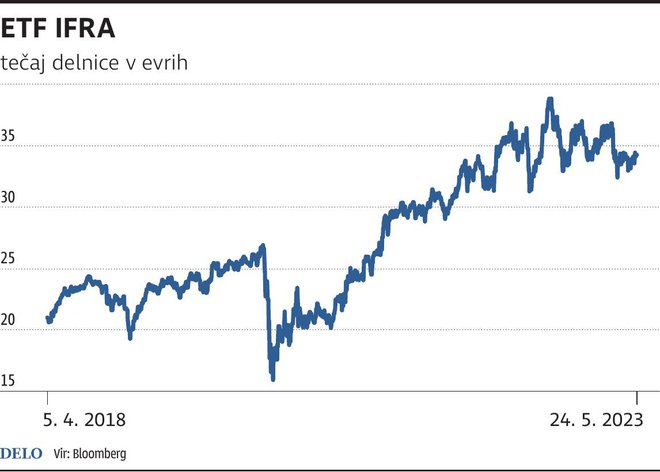

Med zanimive sklade ETF, ki bi lahko poslovno pridobili od Bidnovega načrta, so tisti, ki so povezani z infrastrukturo (IFRA), vodnimi resursi (PHO), transportom, energetiko (XLE), materiali (XLB) in industrijo (XLI).

Komentarji