- Petek, 25. april 2025

- Delo home

-

Neomejen dostop | že od 14,99€

Kako močno so obdavčene plače v Sloveniji

»Davčna obremenitev plač je v Sloveniji višja kot v primerljivih državah, kar znižuje neto prejemke ter zmanjšuje konkurenčnost našega gospodarstva« – verjetno ne mine dan, da ne bi zasledili take ali podobne izjave ali trditve. Prihajajo predvsem iz podjetniškega sektorja, razmišljanje je prevzela tudi politika in takšno razumevanje je postalo splošno sprejeta resnica.

Seveda se bodo davki ljudem vedno zdeli previsoki, a podrobnejše analize in primerjave davčnih obremenitev dela vseeno pokažejo, da je obremenitev celotnih prejemkov zaposlenih v Sloveniji glede na razvitejše države, denimo v primerjavi s sosednjo Avstrijo ter delno tudi Hrvaško, nižja ali najmanj primerljiva. Pri teh davščinah velja, da je njihova višina v vseh državah povezana z ravnijo socialne države ter socialne varnosti državljanov. Razumljivo bi bilo lepo, če bi imeli takšne davčne stopnje, kakršne imajo v Bosni, in socialno varnost, kakršno imajo v Avstriji – a to seveda ne gre skupaj. Katera država nam je za zgled oziroma v katero smer želimo, pa najbrž ni dilem.

Namembnost zbranih davščin

Predstavili bomo nekaj natančnejših podatkov o višini obdavčitev plač v EU, posebej za Avstrijo in Hrvaško, pred tem pa je vseeno treba opozoriti na namembnost zbranih davščin (socialnih prispevkov in dohodnine) od plače. Ljudje običajno razumemo plačane davke kot plačilo državi za njeno pogosto neracionalno poslovanje, in to seveda vzbuja odpor do kakršnegakoli plačevanja davkov. A davščine od plač država v svojih blagajnah samo prerazporeja in ponovno razdeli med ljudi.

Vplačani davki od plač so dejansko prav tako plačilo zaposlenim, ki so davke plačali, le da ta plačila prejemajo v času, ko ne delajo ali ko ne morejo delati. Torej so to izplačila pokojnin, zdravstvene oskrbe, otroški dodatki ter doplačila vrtcev, za bolniško in porodniško odsotnost z dela, za čas nezaposlenosti ter vse druge vrste socialne pomoči, ki jih dobivamo državljani. In večji ko je delež skupnega prejemka, ki ga vplačamo kot prispevek in dohodnino v času zaposlitve, več nam država lahko namenja izplačil v času, ko praviloma ne moremo delati.

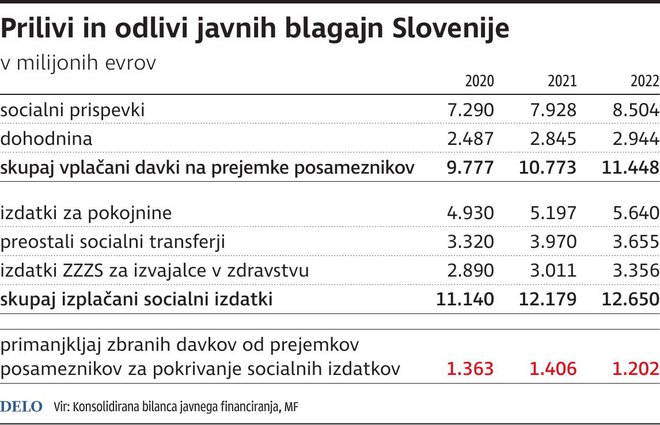

V tabeli Prilivi in odlivi javnih blagajn Slovenije so podatki o vseh vplačanih davščinah posameznikov za zadnja tri leta v Sloveniji ter zneski, ki jih je država potem iz tega zbranega denarja izplačala za omenjene namene. Kot se lepo vidi, je vseh socialnih izplačil celo več kot vplačanih tovrstnih davkov in država mora za zagotavljanje ravni socialne varnosti, kakršno imamo danes, dodati več kot milijardo evrov še iz drugih davčnih virov.

Izjave kot »neto plače so v redu, le davki so previsoki«, pomenijo dejansko pritisk za manjše plačilo zaposlenih v času, ko ti zaposleni niso aktivni, in takrat, razumljivo, niso več zanimivi za delodajalca. Zaradi tega moramo vedno upoštevati skupni strošek prejemkov zaposlenih in ocenjevati, ali je ta previsok glede na našo produktivnost in ali je s tem naše gospodarstvo lahko konkurenčno. Razdelitev stroškov dela na plačilo za čas aktivnosti in neaktivnosti ne vpliva neposredno na konkurenčnost.

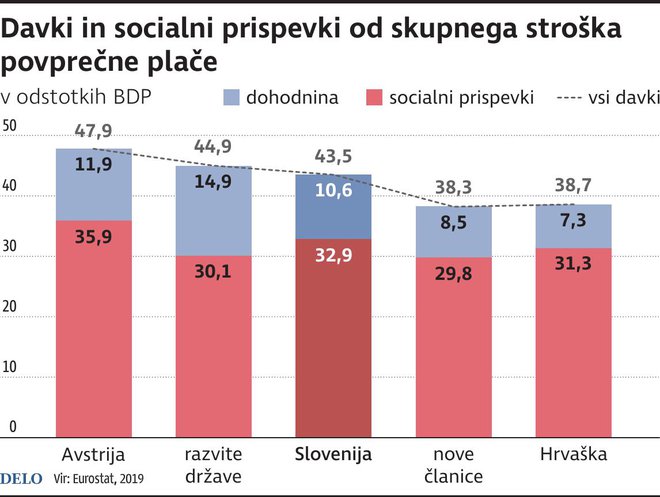

Eden osnovnih podatkov o primerjavi davčne obremenitve plač po državah EU je prikazan na grafu Davki in izdatki za socialno varnost držav EU, in sicer kot delež zbranih davkov od prejemkov ljudi glede na BDP posamezne države. K temu pa je dodan tudi podatek, kolikšen del BDP države namenjajo za vse socialne izdatke. Poleg podatkov za Slovenijo, Avstrijo in Hrvaško, za katere so prikazane podrobnejše primerjave, so vse druge države EU zaradi preglednosti združene v dve skupini s podobnimi značilnostmi.

Na eni strani so prvotne, praviloma razvitejše države EU, kjer je delež zbranih davkov od prejemkov ljudi višji, višji pa so tudi izdatki za socialno varnost. Na drugi strani pa so manj razvite, večinoma nove članice EU iz vzhodnega dela Evrope, kjer so davčne obremenitve praviloma nižje, a nižja je tudi raven socialne varnosti državljanov. Kot vidimo iz grafa, razvitejše države zberejo z davki od plač približno pet odstotkov večji delež BDP kot v Sloveniji, zato toliko več namenjajo tudi za vse vrste socialnih izdatkov, od pokojnin, zdravstva do različnih socialnih pomoči.

Ob podobnem deležu plač v BDP ta podatek vsekakor potrjuje, da je davčna obremenitev prejemkov ljudi v razvitejših državah večja kot v Sloveniji, čeprav je to samo skupni podatek o prilivih prispevkov in davkov od plač. Zato je mogoče nazornejša primerjava obdavčitve konkretnih plač, kot jih zbirajo na Evropskem statističnem uradu (raziskava »SILC – Statistics on income and living conditions« oziroma statistika o dohodkovnih in življenjskih pogojih prebivalstva EU).

Na grafiki z naslovom Davki in socialni prispevki od skupnega stroška povprečne plače je torej prikaz skupnih davčnih obremenitev povprečnega prejemka zaposlenega za istih pet skupin kot na prvem grafu. Pri tem je ločen prikaz obremenitve s socialnimi prispevki (za pokojnine in zdravstvo) ter dohodnine ali davka na prejemke. V vseh državah velja približno enak način obdavčevanja plač, seveda z različnimi odstotki obremenitve.

Praviloma se od bruto plače v breme zaposlenega najprej odbijejo prispevki za socialno varnost, od preostanka z upoštevanjem različnih olajšav pa še dohodnina. Na bruto plačo pa socialni prispevek plačuje še delodajalec. Pri tem so socialni prispevki praviloma določeni v enakem odstotku ne glede na višino prejemka, dohodnina pa se računa po progresivni lestvici − višji ko je dohodek, višja je stopnja dohodnine.

V Sloveniji je najvišja stopnja 50 odstotkov od osnove nad 75.000 evri na leto, v Avstriji celo 55 odstotkov, a to šele na prejemke nad milijonom evrov na leto, ki pa jih v Sloveniji nihče ne doseže. Ta najvišja stopnja se sicer pogosto napačno razume. Davek po tej stopnji se v Sloveniji obračuna samo na prejemke nad 75.000 evri, nižji del dohodka pa po enakih stopnjah kot vsem drugim. Čeprav se torej nekdo uvrsti že v najvišjo, 50-odstotno davčno stopnjo (nad 9000 evri bruto na mesec), je njegov celotni prejemek v povprečju obdavčen z 32 odstotki dohodnine.

Glede na razlike v davčnih stopnjah je za realno oceno davčne obremenitve smiselno primerjati vse davke glede na skupni strošek dela. V Sloveniji tako znaša 43,5 odstotka, kar pomeni, da posameznik s povprečno plačo od skupnega stroška plače na svoj račun prejme preostalih 56,5 odstotka skupnega izplačila plače, ki ga delodajalec nameni zaposlenemu. Po tej redni statistični raziskavi Eurostata je torej davčna obremenitev povprečne plače samske osebe v Avstriji skoraj pet odstotnih točk višja kot v Sloveniji, na Hrvaškem pa je obremenitev pet odstotnih točk nižja. Razlike so podobne tudi po posameznih državah, v razvitejših državah je obdavčitev praviloma višja, v drugih pa je dejansko nižja.

V omenjeni statistični raziskavi Eurostat primerja tudi obdavčitev višjih in nižjih plač, a razmerja so približno enaka: v razvitejših državah je obdavčitev prejemkov zaposlenih višja kot v Sloveniji, v drugih državah pa nižja, kar potrjuje ugotovitve iz grafike o javno finančnih prilivih v državne blagajne. Seveda pa so to samo statistični podatki in povprečja, ki bodo težko zamajala prepričanje, da so plače pri nas davčno bolj obremenjene. Zato smo naredili še tretjo primerjavo, in sicer konkretnih plač, plačilnih list v Sloveniji, Avstriji in na Hrvaškem, ki so jih pripravili davčni svetovalci in računovodje iz teh držav.

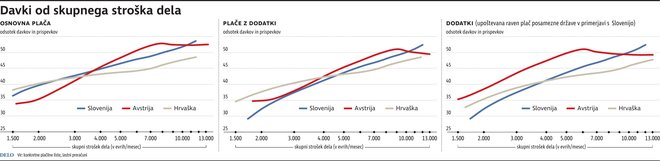

Najprej smo pogledali, kakšne so celotne davčne obremenitve za posamezne višine plač. Tudi pri tem smo primerjavo naredili tako, da smo pregledali vsa plačila prispevkov in dohodnine ter ta znesek primerjali s skupnim stroškom dela. Zadnja povprečna plača v Sloveniji znaša okoli 2200 evrov na mesec, a ker mora delodajalec poleg tega plačati še 16,1 odstotka socialnih prispevkov, je skupni strošek izplačila 2550 evrov. Zanima nas, koliko evrov od takšnega skupnega zneska stroška plač namenjamo za davščine v Sloveniji, Avstriji in na Hrvaškem, koliko pa dobi zaposleni na svoj tekoči račun. Skupni odstotek obdavčitve za posamezno višino mesečnega stroška dela je prikazan na prvem od treh grafov obdavčitve različnih višin prejemkov.

Kot vidimo, je davčna obremenitev pri spodnjih plačah v Avstriji nižja, in to vse do zneska okoli 4000 evrov na mesec, s Hrvaško pa smo približno poravnani. Pri višjih prejemkih pa imajo Hrvati ugodnejše pogoje, v Avstriji pa se davčna obremenitev poveča do skupnega mesečnega zneska okoli 8000 evrov. Teh 53 odstotkov skupne davčne obremenitve je v Avstriji tudi najvišja stopnja, ker se nad tem zneskom dohodnina sicer povečuje, prispevki pa ostanejo nominalno enaki (socialna kapica).

V Sloveniji omejitve plačevanja prispevkov ni in davčna obremenitev je višja, a le pri plačah nad deset tisoč evri na mesec (višje zneske od tega prejema v Sloveniji okoli 3000 ljudi). Po teh podatkih o dejanskih izplačilih plač je zaključek nekoliko drugačen, kot izhaja iz statističnih analiz povprečne davčne obremenitve prejemkov posameznikov, in davčno okolje v Sloveniji v primerjavi z Avstrijo naj torej ne bi bilo tako ugodno.

Dodatna izplačila

A navedeni podatki se nanašajo na redno mesečno plačo, pri dejanskih izplačilih pa imajo države veliko posebnosti, ki pomembno vplivajo na skupno davčno obremenitev stroškov dela. V Sloveniji vemo, da imajo zaposleni pravico do nadomestila za prevoz, za prehrano ter do letnega regresa. Vsa ta dodatna izplačila so v celoti oproščena plačevanja davščin. Zaradi tega jih delodajalci tudi večinoma koristijo in v preteklem letu je bilo teh izplačil v gospodarstvu za okoli 400 evrov na mesec povprečno na zaposlenega.

Razvitejše države zberejo z davki od plač približno pet odstotkov večji delež BDP kot v Sloveniji, zato toliko več namenjajo tudi za vse vrste socialnih izdatkov.

Ob minimalni plači 900 evrov neto je ta znesek seveda pomemben del prejemkov zaposlenih in tudi precej znižuje stopnjo skupne davčne obremenitve. Podoben sistem dodatkov imajo tudi na Hrvaškem, le da tam ta dodatna izplačila niso obvezna kot v Sloveniji, pač pa so prepuščena dobri volji delodajalca in teh izplačil je precej manj, po oceni od 100 do 150 evrov na mesec.

V Avstriji pa so vsi zaposleni po zakonu upravičeni do 13. in 14. plače (regres in božičnica) v enaki višini, kot je povprečna mesečna plača. To seveda povečuje skupni strošek dela in povprečno mesečno plačo, a na povprečno obdavčitev ne vpliva veliko. Dodatna izplačila so obremenjena samo s šestodstotno dohodnino, socialni prispevki pa so obračunani v podobni višini kot na redno plačo. Zaposleni so upravičeni tudi do nadomestila za prevoz na delo z javnimi prevoznimi sredstvi, a le v obliki davčne olajšave in ne dodatnega izplačila. Manjša nadomestila za prehrano pa izplačujejo samo večja podjetja v manjših zneskih bonov ali zagotovljene prehrane.

Primerjave davčnih obremenitev dela vseeno pokažejo, da je obremenitev celotnih prejemkov zaposlenih v Sloveniji glede na razvitejše države, denimo v primerjavi s sosednjo Avstrijo ter delno tudi Hrvaško, nižja ali najmanj primerljiva.

Če na podlagi vseh teh dodatnih izplačil, ki so dejansko prejemek (in strošek za delodajalca), naredimo nov izračun skupne obdavčitve dela, dobimo zelo drugačno sliko. Po njej je davčna obremenitev celotnih stroškov dela pri nižjih plačah v Sloveniji podobna kot v Avstriji, na Hrvaškem pa je obdavčitev višja. Pri višjih plačah (nad 4000 evri na mesec skupnega stroška dela) so razmere obratne: v Avstriji je davčna obremenitev nekoliko višja, na Hrvaškem pa nižja. Navzgor pa v Sloveniji pomembneje odstopamo samo pri najvišjih plačah.

Ti podatki o obremenitvi prejemkov iz dela verjetno najustrezneje izražajo davčne obremenitve, saj moramo upoštevati vsa izplačila ljudem, čeprav ta praviloma niso del rednih statistik. To so ugodnosti, ki so se v Sloveniji uveljavile in tudi uzakonile. Prav je, da davčne obremenitve potem obravnavamo celovito. In po teh podatkih, temelječih na dejanskih plačilnih listah, lahko sprejmemo sklep, da davčne obremenitve plač v Sloveniji ne presegajo obremenitev v sosednjih državah. Pri nižjih prejemkih so dejansko nižje, posebno če upoštevamo, da v Sloveniji le 15 odstotkov zaposlenih prejema več kot 4000 evrov na mesec.

Tak sklep je seveda pomemben, ker se običajno navaja, kako nismo konkurenčni zaradi visokih obdavčitev dela. Le-ta torej ni visoka, čeprav je treba poudariti, da na trgih konkuriramo s skupnim stroškom dela in ne s strukturo plač. Avstrijci imajo v povprečju več kot dvakrat višje plače (stroške dela na zaposlenega) in v tem pogledu ima naš delodajalec vsekakor konkurenčne pogoje.

Res pa je, da so ljudje v manj razvitih državah EU plačani manj in z njimi na področju cene delovne sile seveda ne moremo tekmovati, ker je življenjski standard v Sloveniji precej višji. To pa seveda zahteva višjo produktivnost, ki jo glede na manj razvite države dosegamo, v primerjavi z Avstrijo pa smo še daleč za njo. Rešitev oziroma možnost za zvišanje plač je torej samo v povečanju produktivnosti, v več ustvarjenega na enega zaposlenega, ne pa v nižjih stroških dela, še manj pa v zniževanju davkov.

Višina davčne obremenitve plač ne vpliva na konkurenčnost našega gospodarstva.

Glede na ta dejstva je mogoče zanimiva še tretja primerjava davčne obdavčitve plač. V Sloveniji prejme delavec v gostinstvu, denimo, skupaj 2000 evrov na mesec (bruto plača plus prispevki na plačo in dodatki). Vse davščine na ta prejemek znašajo v Sloveniji okoli 33 odstotkov, v Avstriji pa 35 odstotkov, davčna obremenitev je torej v Avstriji višja. A zaposleni na enakem delovnem mestu v Avstriji prejme za najmanj polovico višjo plačo, torej skupaj 3000 evrov, takšna plača pa je tam obremenjena že s 37 odstotki. Če bi torej upoštevali, da je raven plač za enaka delovna mesta v Avstriji najmanj 50 odstotkov višja, na Hrvaškem pa 20 odstotkov, dobimo primerjavo davčne obremenitve, kot je razvidno s tretjega grafa o davčnih stopnjah glede na višino plače.

Po tej realni primerjavi ravni plač so davčne obremenitve v Avstriji za podobna delovna mesta kar okoli pet odstotnih točk višje kot v Sloveniji za večino zaposlenih. To lahko razberemo tudi iz statističnih podatkov o povprečni davčni obremenitvi, predstavljeni na začetku teksta. Do 4000 evrov bruto so višje tudi plače na Hrvaškem, bolje plačana šestina zaposlenih pa je davčno tam manj obremenjena.

Glede na podatke o strukturi izplačila plač v Avstriji torej lahko z gotovostjo trdimo, da so tam davčne obremenitve prejemkov ljudi pomembno višje in podobno velja za večino razvitejših držav EU, med katere se želimo uvrstiti, pri čemer je seveda nujno treba povedati, da imajo zaradi tega Avstrijci višjo raven socialne varnosti (pokojnine, zdravstvo, otroške dodatke ...). Za večino zaposlenih imamo v Sloveniji nižjo davčno obremenitev tudi v primerjavi s Hrvaško, slabše pogoje pa imamo pri višjih plačah, izraziteje pa odstopamo pri najvišjih prejemkih, ki jih prejema nekaj tisoč ljudi v Sloveniji. Kot je navedeno, višina davčne obremenitve plač sicer ne vpliva na konkurenčnost našega gospodarstva, a tudi sicer je praviloma nižja, če se primerjamo z državami, ki so nam za zgled.

***

Bine Kordež, ekonomist

Komentarji