- Sobota, 19. april 2025

- Delo home

-

Neomejen dostop | že od 14,99€

Začetek cikla dvigovanja obrestnih mer

Ameriška centralna banka (Fed) je 16. marca prvič po pandemiji dvignila referenčno obrestno mero z 0,25 na 0,5 odstotka. Angleška centralna banka (BoE) je dan za tem dvignila njihovo referenčno obrestno mero na 0,75 odstotka. Evropska centralna banka (ECB) je nekaj dni pred tem sporočila, da bo z junijem prenehala dokupovati obveznice in s tem v osnovi močno namignila v smeri prvega dviga referenčne obrestne mere v mesecih po tem. Je to začetek cikla odločnega dvigovanja obrestnih mer ali pač le rahli dvigi in prilagoditve denarne politike?

Centralni bančniki sicer v komentarjih omenjajo številne statistične, gospodarske, politične in druge podatke, a odločujoče je predvsem dvoje:

Inflacija: Centralne banke so v prvi vrsti ustvarjene za zagotavljanje cenovne stabilnosti. V primeru ECB torej stopnje inflacije, ki je blizu dveh odstotkov. Enak nivo inflacije je tudi dolgoročni cilj Feda in BoE. Februarja je letna stopnja inflacije v ZDA znašala 7,9 odstotka, v Združenem kraljestvu 6,2 in v evroobmočju 5,9 odstotka. Inflacija v razvitem zahodnem svetu presega ciljno raven že vse od lanske pomladi. Kateri koli podatek o inflaciji, s katerega koli zornega kota nanj pogledate, povsem jasno kaže, da morajo centralne banke ukrepati.

Trg dela: Fed ima dvojni mandat, poleg cenovne stabilnosti mu je naložena tudi skrb za polno zaposlenost. Podobno, a manj eksplicitno nalogo imata tudi ECB in BoE. Stopnja brezposelnosti v ZDA znaša 3,5 odstotka in je pod ciljno oziroma nevtralno stopnjo brezposelnosti, ki jo Fed ocenjuje na štiri odstotke. Trenutna brezposelnost je torej nižja od nevtralne brezposelnosti, kar pomeni, da je trg dela izpraznjen. Povpraševanje po zaposlenih je visoko, število nezapolnjenih delovnih mest iz meseca v mesec višje, vse to pa posledično sproža odločno rast plač. V ZDA so plače v zadnjem letu porasle za +5,8 odstotka, v Združenem kraljestvu rastejo s 4,8-odstotno stopnjo. V evroobmočju znaša brezposelnost 6,8 odstotka in je najnižja od nastanka evroobmočja, pomanjkanje delavcev je opazno in plačni pritiski v porastu.

Tudi trg dela torej jasno in glasno sporoča, da morajo centralne banke ukrepati.

Kaj pa ruska invazija na Ukrajino?

Vojna v Ukrajini je dvignila ceno nafte, še posebno pa evropskega plina in elektrike. To dviguje trenutno in pričakovano prihodnjo inflacijo, a hkrati tudi niža pričakovano gospodarsko aktivnost in rast in torej čez čas tudi samo inflacijo. Tak učinek je najglasneje izpostavila BoE, ki pod energetsko draginjo tudi najmočneje trpi (je močno odvisna od ruskega plina za ogrevanje in energetsko preskrbo). Evropa je okvirno v podobni energetski situaciji, medtem ko je energetska draginja ZDA, ki so naftno in plinsko samozadostne, komaj oplazila. Skupno vsem trem centralnim bankam je to, da so v trenutni situaciji kot večjo nevarnost pripoznale inflacijo, medtem ko upočasnitev gospodarske rasti zaradi posledic vojne v Ukrajini opisujejo kot ključno tveganje za prihodnje mesece. Eskalacija in razširitev vojne ter posledično še dražja nafta in plin bi torej nižali pritisk na višanje obrestnih mer centralnih bank. Velja seveda tudi obratno, mirovni sporazum in normalizacija razmer na trgu energentov bi okrepila pritisk na višanje obrestnih mer centralnih bank.

Dvig nivoja obrestnih mer in znižanje vrednosti obveznic

Kapitalski trgi v opisani situaciji pričakujejo nadaljnje dvige referenčnih mer v letu 2022. V ZDA na prek dva odstotka do konca leta (zdaj 0,5 odstotka), v Združenem kraljestvu na okvirno dva odstotka (zdaj 0,75 odstotka) in v evroobmočju na 0 odstotkov (zdaj 0,5 odstotka).

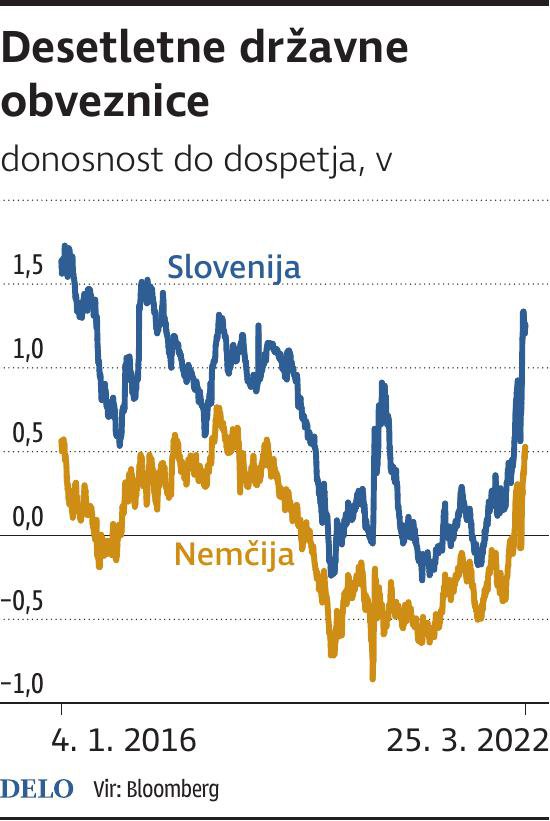

Zahtevane donosnosti obveznic so se novi realnosti prilagodile, torej v zadnjih treh mesecih močno porasle. Na primeru slovenske desetletne državne obveznice to pomeni dvig zahtevane donosnosti z 0,2 odstotka v sredini decembra na 1,23 odstotka danes in posledično znižanje njene cene za –8,9 odstotka (z 98,5 na 89,7 njene nominalne vrednosti).

Komentarji