- Četrtek, 10. april 2025

- Delo home

-

Neomejen dostop | že od 14,99€

Umetna inteligenca še naprej podpira finančne trge

Težko bi članek začeli drugače kot s komentarjem četrtletnih rezultatov največjega gonila umetne inteligence na finančnih trgih – Nvidie. Direktor Jensen Huang pravi, da je umetna inteligenca (UI) dosegla prelomno točko in da se njen vpliv šele zdaj zares začenja prelivati v druge industrije.

Volumen trgovanja z Nvidio je prejšnji petek predstavljal skoraj četrtino celotne vrednosti delnic, ki so bile trgovane na ameriških borzah. V četrtek je ameriški izdelovalec čipov objavil četrtletne rezultate, ki so spet presegli pričakovanja analitikov. Rekordni prihodki v zadnjem četrtletju so znašali 22,1 milijarde ameriških dolarjev, kar je neverjetnih 265 odstotkov več kot pred enim letom. Delnica je v podaljšanem trgovanju po objavi rezultatov zrasla za dodatnih 14 odstotkov.

Izjemna rast ameriškega trga

S tem so delniški trgi dobili nov zagon za rast – terminske pogodbe na tehnološke delnice v indeksu Nasdaq so četrtkovo trgovanje začele dva odstotka višje. Čeprav moment rasti ne pojenja, se mnogi sprašujemo, do kod je takšna rast še vzdržna. Če bi katera izmed delnic Magnificent 7 le za malo zgrešila napovedi analitikov, bi lahko upadel celotni trg.

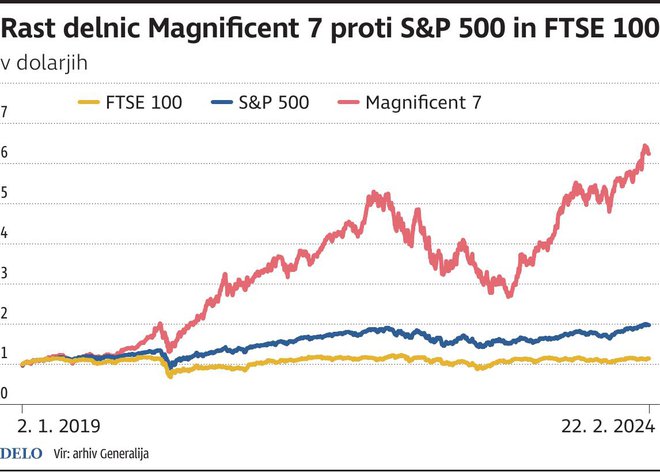

Ameriški delniški trg je namreč zelo koncentriran, največjih pet delnic (Microsoft, Apple, Alphabet, Amazon in Nvidia) predstavlja skoraj 25 odstotkov celotne tržne kapitalizacije indeksa S&P 500. Če dodamo še Meto in Teslo (in tako dobimo Magnificent 7), je njihova vrednost večja kot celoten kitajski delniški trg, kot dvakratnik japonskega ali kot štirikratnik britanskega.

Vprašanje se postavlja, koliko časa teh sedem delnic lahko ohrani to izjemno tržno kapitalizacijo. Zgodovinsko gledano se vsako obdobje visoke koncentracije vrne k povprečju, zato je naivno pričakovati, da bo delež teh sedmih delnic v S&P 500 dolgoročno vztrajal pri 25 odstotkih. Idealni scenarij bi se zgodil, če bi se uresničile napovedi Huanga in bi se trend UI povečane produktivnosti hitro prenesel v finančne rezultate še drugih podjetij. S tem bi zagon dobili tudi drugi sektorji, ki so do zdaj zaostajali za tehnologijo, posledično pa bi se utež Magnificent 7 nekoliko zmanjšala.

Vlagatelji niso prestrašeni

V sredo je ameriška centralna banka Fed izdala povzetek ključnih točk zadnjega zasedanja. Če se vrnemo na začetek leta, ko so trgi ocenjevali, da bomo letos videli za 175 bazičnih točk (b. t.) rezov, se zdaj zdi, da boj z inflacijo ne bo tako enostaven.

Cena surove nafte je ta teden dosegla najvišjo vrednost v zadnjih treh mesecih, kar še zvišuje inflacijske pritiske. V četrtek so trgi vračunavali manj kot štiri reze v letošnjem letu, kar je precej bolj skladno z decembrskimi napovedmi Feda o znižanju za 75 b. t. Večina ameriških centralnih bančnikov se namreč boji, da bi prehitro spustili obrestne mere, zato si želijo potrditve ekonomskih kazalnikov, da se inflacija zares vrača proti dvema odstotkoma. A ker je ameriško gospodarstvo v dobri kondiciji kljub visokim obrestnim meram, se sprašujem, ali je sploh potrebno, da Fed spravi inflacijo na dva odstotka. Vse bolj se uresničuje hipoteza, da lahko zaradi večje produktivnosti po uvedbi UI ekonomija uspešno deluje tudi pri višjih obrestnih merah.

Komentarji