- Petek, 18. april 2025

- Delo home

-

Neomejen dostop | že od 14,99€

Bančne dobičke vrniti varčevalcem

O bankah in njihovih visokih dobičkih ne razpravljamo le v Sloveniji, temveč v več evropskih državah. A medtem ko v Avstriji iščejo način, kako banke prisiliti, da svoje dobičke delijo z varčevalci, bi politika v Sloveniji bankam dobičke odvzela z višjimi davki. Varčevalci, gospodinjstva pri bankah hranijo 26,4 milijarde evrov, ne bi imeli od tega nič, populistični ukrep in nepremišljena davčna politika pa bi najverjetneje dodatno povečala nezaupanje varčevalcev, tako podjetij kot gospodinjstev.

V prvih šestih mesecih letos so imele banke večje čiste obrestne prihodke kot v celotnem letu 2021 in letos bodo ti verjetno rekordni. Toda bilančna vsota bank in struktura njihovega financiranja je precej drugačna, kot je bila v letih 2010 in 2011, ko so banke v Sloveniji z obrestnimi maržami nazadnje ustvarile več kot milijardo evrov prihodkov.

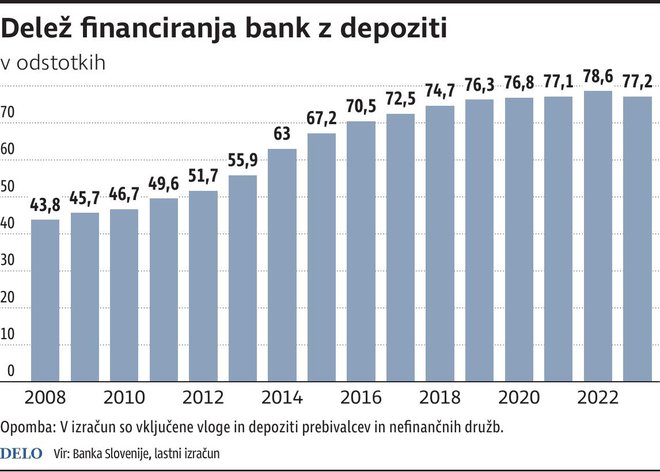

Ob polletju je bilančna vsota bank znašala dobrih 51 milijard evrov, toliko kot leta 2009, ko je imel slovenski bančni sistem največji obseg. A delež financiranja bančnega sistema z depoziti je pred leti znašal manj kot 46 odstotkov, zdaj pa depoziti prebivalcev in podjetij predstavljajo kar 77 odstotkov bilančne vsote. V tem deležu je zdaj 26,4 milijarde evrov vlog gospodinjstev, še 9,4 milijarde evrov je vlog podjetij.

Poleg tega so pred leti posojila podjetjem in prebivalcem znašala dve tretjini bilančne vsote, zdaj pa le še dobro polovico. Nesorazmerno velik delež financiranja z vlogami bankam, ki morajo paziti na kapitalsko ustreznost, povečuje stroške poslovanja.

Banke ob višjih maržah tudi z višjimi provizijami

Banke so si torej pred leti manj izposojale od podjetij in ljudi ter jim več posojale, zdaj pa je prav nasprotno – imajo več denarja od ljudi in podjetij, hkrati pa jim manj posojajo. V takšnih razmerah je razumljivo, da banke počasi zvišujejo obrestne mere depozitov, vprašanje pa je, ali ne bi dodatna obdavčitev bankam dala zgolj alibi, da zaradi višjih stroškov financiranja, ki bi jih povzročili dodatni davki, še znižajo obrestne mere depozitov in vlog.

Pravi ukrep bi bil spodbuditi varčevalce, da spremenijo varčevalne navade in s tem banke prisilijo v konkurenčnejše vedenje do komitentov.

Pravi ukrep bi bil varčevalce spodbuditi, da spremenijo varčevalne navade in s tem banke prisilijo v konkurenčnejše vedenje do komitentov. Spomnimo, da so banke v času nizkih obrestnih mer močno zvišale provizije, zdaj pa ni videti, da bi ob višjih obrestnih maržah pocenile poslovanje. Napovedano zvišanje obrestnih mer dveh največjih bank je tako le prvi korak k večji aktivnosti bank, a država hkrati dejansko ves čas zapostavlja bančno-finančni sistem in vodi davčno politiko, ki omejuje sistematično varčevanje gospodinjstev, posledično pa so manj aktivne tudi banke.

Država sistematično ovira finančni trg

Uvedbi obveznega pokojninskega varčevanja se država izogiba, kar hkrati postopno povečuje težave financiranja pokojninskega sistema. Tudi sheme prostovoljnega pokojninskega varčevanja so spodbujene v relativno omejenem obsegu. Zapostavljene so tudi drugačne varčevalno-zavarovalne sheme, vključno z zdravstvenimi in podobnimi življenjskimi zavarovanji.

Ob vsaki spremembi davčnih predpisov se pojavljajo razprave o dodatni obdavčitvi kapitalskih dobičkov in v dveh desetletjih je obdavčitev kapitalskih dobičkov doživela že okoli 15 sprememb bodisi davčnih stopenj bodisi pogojev. Večji del EU je pri obdavčevanju finančnih naložb gospodinjstev vse bolj pragmatičen. Veliko držav tako kapitalske dobičke obdavčuje le nad določenim zneskom, kar bistveno zmanjšuje administracijo malega varčevalca.

Trije ključni ukrepi, ki bi spodbudili varčevanje prebivalcev, so izenačitev obdavčitve vseh obresti, vzpostavitev jasne davčne politike in spodbude varčevalnim shemam.

Obresti od izdanih obveznic in podobnih instrumentov so v Sloveniji obdavčene bolj kot obresti od depozitov. Če bi se država, na primer, odločila izdati tako imenovano ljudsko obveznico, o kateri je pred časom razmišljal finančni minister Klemen Boštjančič, bi težko pritegnila gospodinjstva. Tudi financiranje obnove po poplavah z izdajo obveznic gospodinjstvom je zaradi stroškov, ki jih bodo imeli vlagatelji, nesmiselna.

Večja obdavčitev obveznic od depozitov

Za ponazoritev – zahtevani donos desetletnih slovenskih državnih obveznic znaša okoli 3,5 odstotka. To je veliko več, kot za dolgoročne depozite ponujajo banke. Po zadnjih podatkih Banke Slovenije znašajo obrestne mere dolgoročnih bančnih depozitov 2,2 odstotka. Toda prebivalec, ki kupi obveznice, mora za nakup plačati provizijo, nato mora plačati strošek vodenja računa in nazadnje plačati še 25-odstotni davek na izplačane obresti. Kljub temu da je obrestna mera obveznic višja, dejanski donos lastnika obveznic znaša okoli 2,1 odstotka ali celo manj in je tako manjši od dolgoročnega depozita.

Pri tem je treba upoštevati še politične poteze, ki zmanjšujejo zaupanje v finančne instrumente. Primer je sanacija bančnega sistema pred desetletjem, ko je država v celoti razlastila tako delničarje kot tudi lastnike podrejenih obveznic. Razlastila je tudi imetnike podrejenih obveznic NLB, ki jih je banka ponujala varčevalcem na bančnih okencih prav z namenom, da jim ponudi nekoliko donosnejši način varčevanja. Posledica je, da gospodinjstva zaradi te in podobnih potez države ne zaupajo v slovenski finančni sistem, kar tudi banke omejuje, ko varčevalcem ponujajo naložbene instrumente. Če bi država ravnala bolj pragmatično in varčevalce vključila v dokapitalizacijo, bi se potreben znesek dokapitalizacije povečal zgolj za okoli 50 milijonov evrov, kar je precej manj od škode, ki je posledica nezaupanja v sistem zaradi ukrepov države.

Poenostavljena obdavčitev ter varčevalne sheme

Vsaj trije ukrepi so ključni, če hoče vlada spodbuditi varčevanje prebivalcev in ga izkoristiti tudi za zbiranje sredstev za obnovo po poplavah. Prvi je izenačitev obdavčitve obresti različnih instrumentov. Glede na slabe varčevalne navade prebivalcev bi bilo smiselno v jasno določenem prehodnem obdobju odpraviti obdavčitev obresti. To bi po eni strani spodbudilo izdajo podjetniških obveznic, kar bi povečalo možnosti financiranja podjetij, hkrati pa bi državi omogočilo, da se več zadolžuje doma. Zdaj država okoli 90 odstotkov zadolžitve izvede v tujini, domači kupci državnih obveznic pa so predvsem institucionalni vlagatelji.

Drugi ukrep je jasna davčna politika pri obdavčitvi prihrankov prebivalcev. Država bi morala razmišljati o tem, da se skrajša obdobje, ko so kapitalski dobički obdavčljivi. Zdaj so dobički neobdavčeni šele po 20 letih lastništva. Če kapitalski dobički gospodinjstva ne predstavljajo bistvenega dela prihodka posameznika ali gospodinjstva, bi bilo treba obdavčitev poenostaviti ali celo povsem odpraviti. Iz obdavčitve bi lahko bili, na primer, izločeni kapitalski dobički, ki ne presegajo povprečne letne plače v Sloveniji. S tem bi država močno poenostavila obdavčitev in hkrati administrativno razbremenila tako varčevalce kot finančno upravo.

Tretji ukrep je sprememba pokojninske zakonodaje, z uvedbo obveznega pokojninskega varčevanja in razširitvijo možnosti prostovoljnega pokojninskega varčevanja. Slovenska gospodinjstva imajo v sistemskih varčevalnih shemah, kot so pokojninski in življenjski zavarovalni stebri le 13 odstotkov finančnih prihrankov, medtem ko je ta delež v evrskem območju kar 33 odstotkov. In samo pet odstotkov prihrankov imajo slovenska gospodinjstva naloženega v enotah investicijskih skladov, ki so tudi namenjeni dolgoročnemu varčevanju, v območju z evrom je delež dvakrat večji.

Komentarji