Ljubljana –

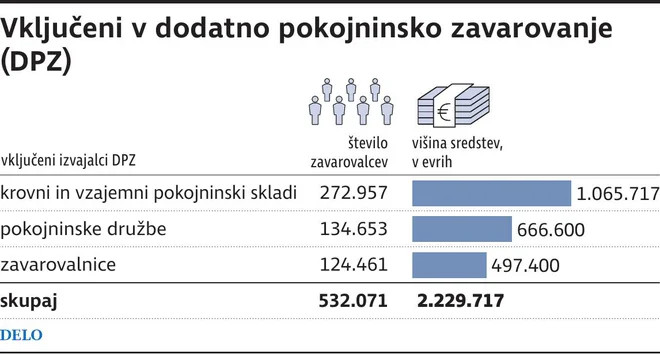

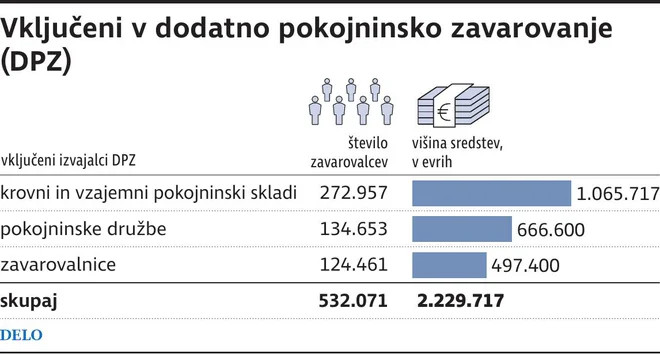

Dodatno pokojninsko zavarovanje imamo v Sloveniji že skoraj dvajset let, varčujemo lahko pri desetih ponudnikih: pri nekaterih zavarovalnicah, pokojninskih družbah in vzajemnih pokojninskih skladih. Konec leta 2017 je bilo na računih teh varčevalcev nekaj več kot 2,2 milijarde evrov. Glede na negotovo in neobetavno pokojninsko prihodnost je to varčevanje pomembno, pri čemer se postavlja vprašanje, ali bi ga država lahko še bolj spodbujala oziroma zakaj ga ne.

Statističnih podatkov o dodatnem pokojninskem zavarovanju za preteklo leto še nimamo. Tako se vsi podatki, objavljeni na spletni strani ministrstva za delo, družino in socialne zadeve, nanašajo na stanje 31. december 2017, so nam odgovorili z ministrstva. V Sloveniji imamo

deset upravljavcev pokojninskih skladov, pri katerih se lahko vključimo v prostovoljno dodatno pokojninsko zavarovanje (PDPZ).

To so Modra zavarovalnica, Generali, banka Intesa Sanpaolo (upravljajo vzajemne in krovne pokojninske sklade), potem tri pokojninske družbe, in sicer Pokojninska družba A, Skupna pokojninska družba in Sava pokojninska družba, ter tri zavarovalnice, Prva osebna zavarovalnica, Zavarovalnica Triglav in Adriatic Slovenica.

Javne pokojnine padajo že vse od osamosvojitve.

Karmen Dietner, Pokojninska družba A: Javne pokojnine padajo že vse od osamosvojitve, zdaj znašajo le še 59 odsotkov povprečne plače, kar je občutno pod mejo za dostojne prihodke v pokoju. Foto: Osebni arhiv

»Javne pokojnine padajo že vse od osamosvojitve,« poudarja

Karmen Dietner,

predsednica uprave Pokojninske družbe A.

Povprečna starostna pokojnina danes znaša le 59 odstotkov povprečne neto plače, kar je občutno pod mejo za dostojne prihodke v pokoju, ki jo postavlja

OECD pri vsaj 70 odstotkih prihodkov pred upokojitvijo.

Glede na povečevanje števila upokojencev in zmanjševanje delovno aktivne populacije v prihodnje se bodo negativni demografski trendi še zaostrili in dodatna pokojnina bo vedno bolj pomembna – v nekaterih zahodnih državah so dodatne pokojnine že višje kot javne in dolgoročno bo lahko tako tudi pri nas.

Drugi upravljavci prav tako poudarjajo, da je to zavarovanje za našo pokojninsko prihodnost zelo pomembno, za posameznika in družbo.

Andreja Pelc, Zavarovalnica Triglav: Naj se, tako kot se je pri nacionalni stanovanjski shemi, »nagradi« varčevalce z dodatno premijo, ki jo plača država. Foto: Osebni arhiv

Zaradi neugodnih demografskih gibanj, kot pravijo pri

Zavarovalnici Triglav, sedanji sistem obveznega pokojninskega zavarovanja, ki temelji na medgeneracijski solidarnosti, ne zagotavlja dolgoročne vzdržnosti.

Andreja Pelc, izvršna direktorica za osebna zavarovanja, pravi: »Zato sta pretekli pokojninski reformi zaostrili pogoje upokojevanja in znižali odmerni odstotek za odmero pokojnine iz obveznega zavarovanja. Predvidevamo, da pokojnine v prihodnosti tako ne bodo zadoščale za primerno življenje.

Zato v naši zavarovalnici stranke spodbujamo, da čim prej v aktivni dobi, najbolje ob prvi zaposlitvi, začnejo z varčevanjem za dodatno pokojnino.«

Na primanjkljaj po upokojitvi ni mogoče več vplivati

Vesna Razpotnik, Modra zavarovalnica: Smiselna bi bila rešitev, da je renta v celoti oproščena plačila dohodnine, ne le polovica, kot velja zdaj, saj bi to pozitivno vplivalo na varčevalce. Foto Osebni arhiv

, prav tako poudarja pomen tega varčevanja; med drugim zato, ker se Slovenci prezgodaj upokojujejo, hkrati pa mladi pozno vstopajo na trg dela, in tudi zaradi pričakovane nove pokojninske reforme.

»Pokojninska blagajna lahko zagotavlja primerno pokojnino zgolj v okolju, kjer je razmerje med aktivnim prebivalstvom in upokojenci stabilno. Že danes pa so pokojnine v povprečju za skoraj 40 odstotkov nižje od zadnje plače. Na nastali primanjkljaj se po upokojitvi ne da več vplivati, zato vsako dodatno leto varčevanja prispeva k višini zbranih sredstev za dodatno pokojnino, ki bo vsaj nekoliko omilila izpad prihodkov.«

V Sloveniji imamo deset upravljavcev pokojninskih skladov.

Pri Generaliju potrjujejo: »Dodatno pokojninsko zavarovanje je že zdaj pomembno, z nekaterimi manjšimi zakonskimi spremembami, s katerimi bi ga še bolj prilagodili željam članov in njihovim življenjskim interesom, pa bi lahko postalo še bolj. To potrjujejo člani, ki ob upokojitvi začnejo koristiti privarčevana sredstva in so ta zanje pomemben delež sredstev v pokoju.«

Najprej so na vrsti premije

Najprej so na vrsti premije, ki se plemenitijo z bolj ali manj uspešnim upravljanjem sredstev. Osnovno pravilo je jasno: če se podjetja odločijo za kolektivno dodatno pokojninsko varčevanje, je minimalna mesečna premija, ki jo plačujejo za posameznega zaposlenega, zgolj 20 evrov. S tem ne dosežejo

5,844 odstotka bruto plače na zaposlenega in tudi ne maksimalnega zneska davčne olajšave, ki je letos

2819 evrov.

Foto Infografika Dela

Posameznik si v tem primeru lahko doplača, seveda v razmerju s svojo plačo, dodatno premijo in zanjo tudi pridobi davčno olajšavo. Ljudje se za to varčevanje različno odločajo, pri ponudnikih, ki smo jih vprašali, se povprečna mesečna premija vrti od 30 do 70 evrov, v Modri zavarovalnici je pri gospodarskem sektorju celo 112 evrov.

Najvišje vplačane premije, ki »lovijo« maksimalno letno olajšavo, pa so se lahko povzpele na 235 evrov. Na spletni strani ministrstva za delo so navedene povprečne mesečne premije za zavarovance, aktivne v letu 2017: pri zavarovalnicah so dosegli bruto premijo 53 evrov, pri pokojninskih družbah dobrih 69 evrov, pri vzajemnih skladih malo manj kot 20, brez upoštevanja sklada za javne delavce pa dobrih 65 evrov.

Tudi privarčevana sredstva so različna, odvisno od obdobja varčevanja in od tega, koliko let so upoštevali pri izračunavanju. Pri Pokojninski družbi A odgovarjajo, da znašajo povprečna privarčevana sredstva približno 10 tisoč evrov, nekateri pa imajo tudi že več kot 50 tisoč evrov. Pri Modri zavarovalnici so člani prav tako privarčevali povprečno 10 tisoč evrov v gospodarskem sektorju, v javnem pa samo 4300; v gospodarskem sektorju je to povprečje izračunano od leta 2001, v javnem od leta 2004.

Pri Zavarovalnici Triglav je povprečno stanje na osebnih računih zavarovancev 16 tisoč evrov, a so pri tem upoštevali zavarovanja, sklenjena v prvih petih letih od uvedbe PDPZ, v katera se še vedno aktivno vplačuje. Pri Generaliju je povprečno stanje na polici 9400 evrov, če izločijo iz izračuna police članov, ki so se vključili v zadnjih petih letih, veliko večje zneske pa imajo člani, ki so vključeni deset let ali več. Pri tistih, ki vztrajajo od začetka in so redno vplačevali, se je na računu lahko nabralo že 60 tisoč evrov.

Na ministrstvu še proučujejo možne načine, kako spodbuditi dodatno pokojninsko zavarovanje, da bi se vanj vključilo več prebivalstva. Foto Reuters

Drznim leto 2018 ni bilo naklonjeno

Po spremembi zakonodaje pred nekaj leti je

naložbena politika pri mlajših varčevalcih za dodatno pokojnino lahko bolj

dinamična ali tvegana, za srednjo generacijo je zmerna in za tiste, ki se bližajo upokojitvi, konservativna; gre za naložbeno politiko življenjskega cikla, o čemer bomo še pisali. Leta 2017 se je taka naložbena politika dobro obnesla: dinamično upravljani skladi so lahko dosegli šestodstotno donosnost, bolj modro in konservativno upravljani pa polovico manjšo, okrog 3 odstotke. A že leto 2018 je donosnost odneslo v negativno polje: to se je zgodilo zaradi nihajnosti na finančnih trgih, večje korekcije na svetovnih delniških trgih, zlasti v zadnjem četrtletju, kar je vplivalo na slabšo donosnost skladov, ki je bila negativna.

Povprečna premija dodatnega pokojninskega varčevanja se vrti od 30 do 70 evrov. Z oprostitvijo davkov v fazi izplačevanja rent in ozaveščanjem države bi se povečalo zanimanje za ta zavarovanja.

Poenostavljeno rečeno, zdaj je slika donosnosti obratna, saj je bila negativna donosnost pri nekaterih zajamčenih skladih samo 4-odstotna, pri drznih pa kar 8-odstotna. Vsekakor pa je za konservativne sklade še naprej določen zajamčen donos, ki je po pravilniku finančnega ministrstva za leto 2018 znašal 0,61 odstotka. Toda kot poudarjajo upravljavci skladov, je dvoletno obdobje za resnejšo analizo prekratko, saj je dodatno pokojninsko varčevanje izrazito dolgoročno. Oziroma, da so kratkoročni trendi na finančnih trgih manj pomembni in ne smejo vplivati na dolgoročno naložbeno strategijo, kot pravijo pri Triglavu.

Davčna razbremenitev premij in rent

Pokojninske rente se, kakor poslušamo tudi iz prve roke upokojene kolege, potrjujejo kot dobra naložba, saj lahko na račun upokojenca vsak mesec prispe iz dodatnega varčevanja nekaj deset ali celo več kot sto evrov rente. Toda ali bi bilo smiselno podpirati rešitve, s katerimi bi tudi pokojninske rente, ki jih ljudje dobivajo po upokojitvi, oprostili davkov, s čimer bi jih še bolj pritegnili v tovrstno varčevanje? Karmen Dietner odgovarja: »Absolutno bi bila celotna razbremenitev dodatne pokojninske rente iz dohodnine dobrodošla, danes je namreč dohodnine razbremenjena le polovica rente. Ta ukrep bi dodatno spodbudil ljudi k varčevanju za pokojnino in bi bil pomemben predvsem v teh letih, ko se že povečuje število prejemnikov dodatne pokojninske rente.«

Vesna Razpotnik iz Modre zavarovalnice pa pojasnjuje: »Smiselno je podpirati rešitev, da je renta v celoti oproščena plačila dohodnine in ne zgolj za polovico, kot velja zdaj. Oprostitev plačila dohodnine pri renti bi pozitivno vplivala na varčevalce in bi bila gotovo dodatna spodbuda pri odločanju za varčevanje.« Tudi pri Generaliju odgovarjajo: »Že danes je obdavčenih samo 50 odstotkov izplačane rente. Seveda podpiramo, da bi bila renta čisto brez obdavčitve, bi pa bilo na tem področju treba izplačevanje rent narediti bolj fleksibilno in bolj prilagojeno željam posameznikov, ki so varčevali za starost.«

Foto Infografika Dela

Pri Zavarovalnici Triglav potrjujejo, da je tovrstno namensko varčevanje edino, pri katerem zavarovanci sploh lahko uveljavljajo davčno olajšavo. Vendar Andreja Pelc opozarja: »Pokojninska renta sodi med dohodke iz delovnega razmerja, zato je zavarovalnica ob izplačilu dolžna obračunati akontacijo dohodnine. Stopnja akontacije je 25 odstotkov, pri čemer se v davčno osnovo všteva le polovica pokojninske rente, kar je ugodnost za posameznika. V Zavarovalnici Triglav menimo, da bi oprostitev davkov v fazi izplačevanja, druge ugodnosti in ozaveščanje države zagotovo povečali zanimanje za tovrstno obliko zavarovanja. Prav tako bi lahko povečali davčne olajšave za vplačila v PDPZ, podobno kot so to storili v tujini (bistveno višji odstotek, ločitev davčne olajšave za sredstva, ki jih vplača član, in za tista, ki jih vplača delodajalec).«

Kot je znano, zdaj po veljavni zakonodaji davčno olajšavo prednostno uveljavlja delodajalec za vplačila, ki jih je sam izvedel na osebni račun člana. »Če bi uvedli ločeno davčno olajšavo za vplačila, ki jih vplačuje član sam, bi lahko ustregli željam članov, ki bi tudi sami želeli še dodatno varčevati v PDPZ,« je še prepričana Pelčeva. »Prav tako bi lahko spremenili način davčnih olajšav za individualna vplačila v fazi varčevanja v PDPZ. Namesto znižanja osnove za odmero dohodnine in posledično vračila sredstev varčevalcu so izvajalci PDPZ predlagali, da se po sistemu, kot je bil pri nacionalni stanovanjski shemi, 'nagradi' varčevalce z dodatno premijo, ki jo plača država. Tako bi se namesto usmeritve sredstev nazaj k posamezniku in posledično v potrošnjo povečal obseg zbranih sredstev na osebnem računu PDPZ ter s tem dodatna pokojnina.«

Razmišljajo, odločitve pa še ni

Prihodki v starosti iz naslova dodatnega pokojninskega zavarovanja (dodatna starostna pokojnina v obliki dosmrtne pokojninske rente) so ena izmed mogočih rešitev za zagotovitev dostojne ravni prihodkov v starosti. Da bi dodatno pokojninsko zavarovanje v prihodnosti pomembneje vplivalo na raven prihodkov v starosti, je treba zagotoviti visoko vključenost prebivalstva v dodatno pokojninsko zavarovanje ter ustrezno višino vplačil, potrjujejo na ministrstvu za delo.

Ali morda država glede na vse demografske težave in z njimi povezane vse nižje pokojnine vendarle že razmišlja, da bi bolj spodbujala dodatno pokojninsko zavarovanje oziroma varčevanje? Tako glede večjih davčnih olajšav za podjetja in za fizične osebe, kot tudi o tem, da bi pokojninske rente iz teh varčevanj davčno bolj spodbujali in ljudi še bolj pritegnili k tovrstnemu varčevanju? Na naša vprašanja so na ministrstvu odgovorili: O tem se še razmišlja, odločitev pa še ni.

»Na ministrstvu še proučujemo možne načine spodbujanja sklepanja dodatnega pokojninskega zavarovanja, da bi se povečala vključenost prebivalstva vanj.

Nekatere spodbude so opisane že v beli knjigi o pokojninah iz aprila 2016 (ločitev davčnih olajšav za kolektivno in individualno zavarovanje, uvedba sistema 'matching contribution' z dodatnim prispevkom države za najranljivejše kategorije zavarovancev, aktivnejši pristop države k ozaveščanju o pomenu tega zavarovanja, določitev sistema spodbud za vključitev vanj na način, da na koncu koledarskega leta država prispeva določen znesek dodatne premije namesto davčne olajšave). Odločitev o spremembah, kot so večje davčne olajšave za podjetja in za individualna vplačila ter še ugodnejša davčna obravnava pokojninskih rent, še ni bila sprejeta,« so nam odgovorili z ministrstva za delo.

Komentarji