- Petek, 25. april 2025

- Delo home

-

Neomejen dostop | že od 14,99€

Volatilnega poletnega trgovanja še ni konec

Letošnje poletje na finančnih trgih ni prav nič počitniško. Po volatilnosti, povezani s političnimi dogajanji (volitve v EU, Franciji in ZDA) so se med tržnimi udeleženci razplamtele skrbi glede morebitne upočasnitve gospodarske rasti v ZDA.

Ob umirjanju rasti inflacije proti ciljni so bili namreč vlagatelji prepričani, da bo ameriško gospodarstvo ostalo robustno, vse dokler Fed ne konča restriktivne denarne politike. Zadnje objave slabših makroekonomskih podatkov iz predelovalnega sektorja ter predvsem trga dela pa so ta pričakovanja postavila na glavo.

Neprijetno pešanje v ZDA

Skrbi glede pešanja ameriške gospodarske rasti so negativno vplivale na delniške indekse, ki so julija upadli s svojih rekordnih vrednosti.

Ob znakih šibkosti ameriškega gospodarstva so tržni udeleženci okrepili pričakovanja glede hitrosti rezanja temeljne obrestne mere ameriške centralne banke Federal Reserve, kar je vplivalo na upad vrednosti ameriškega dolarja.

V začetku poletja so vlagatelji tehtali med enim in dvema rezoma po 25 bazičnih točk do konca leta, trenutno pa je vračunanih sto bazičnih točk rezov.

Vrednost dolarja je upadla predvsem proti japonskemu jenu, rast katerega je dobila dodaten pospešek po dvigu ključne obrestne mere japonske centralne banke, kar je povzročilo številne preglavice vlagateljem s tako imenovanimi pozicijami carry trade. To je strategija vlaganja z vzvodom, pri kateri si investitor izposodi denar v valuti z nizko obrestno mero (v tem primeru japonski jen) in ga vloži v valuto z visoko obrestno mero (na primer ameriški dolar, mehiški peso) ali druge naložbene razrede z višjimi pričakovanimi donosi (v tem primeru delnice).

Hitri porast vrednosti jena je tovrstnim vlagateljem povzročil precej izgub, zaradi česar so bili primorani hitro zapirati svoje pozicije. To se je odrazilo v odprodaji delnic in močnem ter sunkovitem upadu globalnih delniških indeksov, v prvi vrsti japonskih in ameriških tehnoloških delnic, vse skupaj pa je začinila tudi slabša dopustniška likvidnost na trgih. Skladno z unovčevanjem dobičkov na globalnih delniških trgih so bile korekcije tudi na slovenskem delniškem trgu in v indeksu SBITOP.

V luči povečanja pričakovanj glede hitrosti nižanj ključnih obrestnih mer centralnih bank ter povečanju negotovosti na delniških trgih pa so vlagatelji zatočišče našli v obveznicah, katerih cene so porasle (donosnosti pa upadle).

VIX najvišje od začetka pandemije covida-19

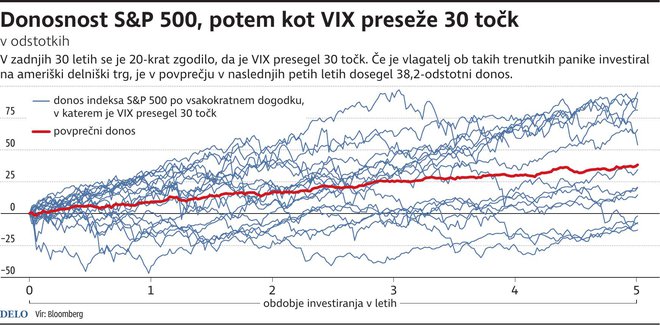

Nenadnost in sunkovitost prodaj na delniških trgih je na finančnih trgih povzročila preplah, kar se je odrazilo v rasti tako imenovanega indeksa strahu VIX. Vrednost indeksa volatilnosti je izražena v odstotkih in kaže pričakovano gibanje ameriškega delniškega indeksa S&P 500 v naslednjih 30 dneh, izraženo na letni ravni.

Ko vrednost indeksa doseže več kot 30 točk (tokrat se je to zgodilo 5. avgusta, ko je indeks čez dan dosegel več kot 60 točk), se poveča strah in navadno vrednosti delnic doživljajo padce. Ob takšnih vrednostih se spomnimo reka Warrena Buffetta, ki pravi: »Bodi prestrašen, ko so drugi pohlepni, in bodi pohlepen, ko so drugi prestrašeni.«

V zadnjih 30 letih je bilo 20 dogodkov, v katerih je Indeks VIX presegel 30 točk, in če je vlagatelj ob takih trenutkih panike investiral na ameriški delniški trg, je v povprečju v naslednjih petih letih dosegel 38,2-odstotni donos.

Komentarji