- Četrtek, 3. april 2025

- Delo home

-

Neomejen dostop | že od 14,99€

Trije razlogi za privlačnost delniških trgovv letu 2022

Kljub rastočim cenam, ki višajo verjetnosti, da bodo centralne banke v prihodnjem letu krepkeje zaostrile denarno politiko, in kljub pojavljajočim novim virusnim variacijam delniški trgi oziroma delnice še vedno ostajajo zanimiv naložbeni razred za prihodnje leto. Prvi razlog leži v tem, da glede na razmere namreč ni racionalno, da centralne banke strošek dolžniškega financiranja zgolj v enem letu zvišajo za toliko, da bi se resneje spremenilo ravnanje akterjev na trgu. Torej, centralne banke bodo razmere ohlajale z zelo postopnim višanjem obrestnih mer, ki bodo čez eno leto še vedno krepko pod zgodovinskim povprečjem.

Z drugimi besedami: če so na trgih dolžniškega kapitala zdaj donosnosti na desetletne ameriške obveznice okoli 1,6 odstotka in če se bodo te čez leto dni gibale okoli treh odstotkov, bi to zgodovinsko gledano bila še vedno nizka cena dolžniškega kapitala za podjetja. Glede na to, da smo še vedno v procesu odhajanja generacije, rojene po drugi svetovni vojni, v pokoj, za katerega je značilno odprodajanje delniških naložb, si centralne banke ne želijo povzročiti živčnosti, v kateri bi novopečeni upokojenci hitro odprodajali svoje delnice. V globalnih delniških naložbah je investiranega veliko ameriškega pokojninskega denarja.

Indeks DAXŽivahno investiranje

Indeks DAXŽivahno investiranje

Drugi razlog, da delniški trgi ostajajo še naprej privlačni tudi v prihodnjem letu, leži v nadaljevanju povrnitve povpraševanja potrošnikov, na katero podjetja odgovarjajo s krepko povišanimi načrtovanimi kapitalskimi investicijami za prihodnje leto. V ZDA so investicije podjetij že zdaj na ravni pred pandemijo, hkrati pa ameriška ekonomija zaznava najvišjo rast plač in rast povpraševanja po delovni sili v zadnjih nekaj desetletjih. To pa po covidnih stimulacijah še dodatno in krepko zvišuje prihranke ameriških gospodinjstev.

Tretji razlog pa so javne investicije v infrastrukturo in socialo, katerih krivec so demografski vzroki (nizka rodnost) ter tekmovanje za višjo produktivnost in konkurenčnost. Pričakujemo lahko, da bo močno podporo ameriškim delniškim in tudi drugim trgom dajal pred kratkim sprejeti program visokih vlaganj v infrastrukturo v ZDA. Ameriški demokrati so namreč nedavno sprejeli zakon za povišanje potrošnje za domačo infrastrukturo v višini 1,2 bilijona dolarjev. Sprejeta zakonodaja naj bi namenila 0,55 bilijona dolarjev neposredne infrastrukturne potrošnje za naslednjih pet let v ZDA. To pomeni vsaj 300 milijonov dolarjev javne potrošnje za domačo infrastrukturo na vsak dan za naslednjih pet let v ZDA. Za bližnjo prihodnost so torej zanimiva podjetja s posli, ki jih bo financiral sprejeti sveženj za infrastrukturne projekte v ZDA.

Prihajajo manjši vlagatelji

Med pozitivne dejavnike za delniški trg za prihodnje leto spada tudi višje število novih manjših vlagateljev, ki pred pandemijo niso kupovali delnic in so delniške trge začeli spoznavati med zaprtji ekonomij, ob precedenčnih stimulativnih monetarnih in fiskalnih politikah. Njihovo trgovanje in sledenje trgom bosta tudi v določeni meri podpirali cene delnic.

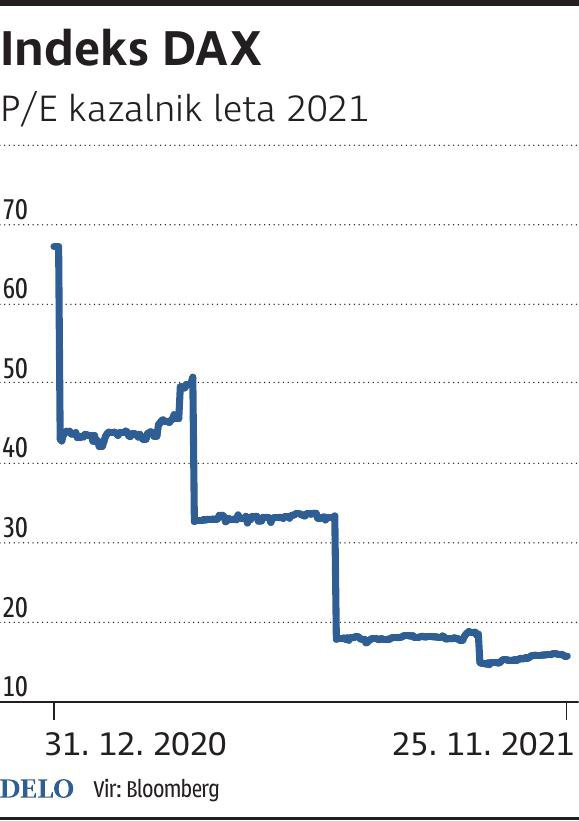

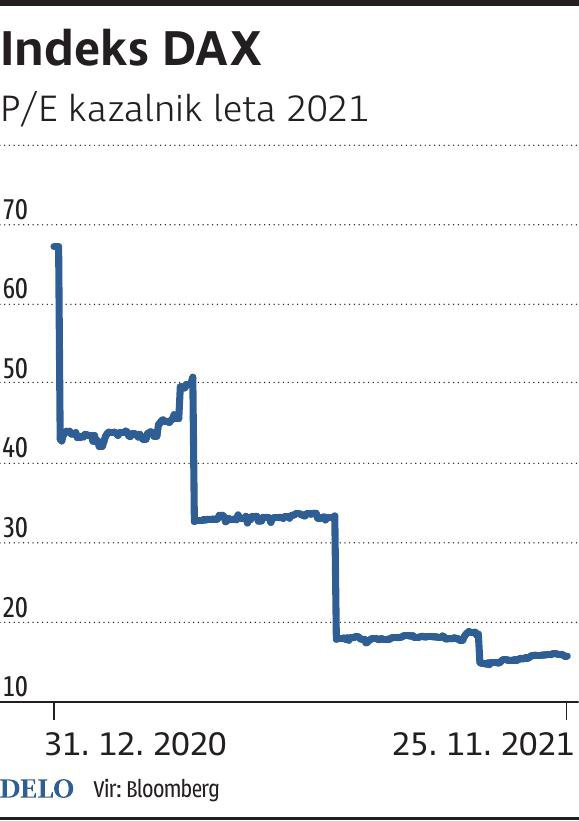

Med pozitivne dejavnike moramo uvrstiti tudi računalništvo v oblaku, ki je skupaj s trgoma električnih avtomobilov in robotike še naprej visoko rastoči in donosen trg. Ob tem moramo vedeti, da delniški trgi niso več tako zelo »precenjeni«, kakor so še nedavno bili, saj so se dobički podjetij povrnili v polnem zamahu. Na primer, medtem ko je še proti koncu prvega letošnjega četrtletja kazalnik P/E za osrednji nemški delniški indeks DAX znašal 50 (na začetku letošnjega leta skoraj 70), ta za DAX zdaj znaša 15, kar je primerljivo z Daxovim odčitkom P/E večine leta 2018.

Komentarji