- Petek, 18. april 2025

- Delo home

-

Neomejen dostop | že od 14,99€

Kakšna bo sezona četrtletnih poročil?

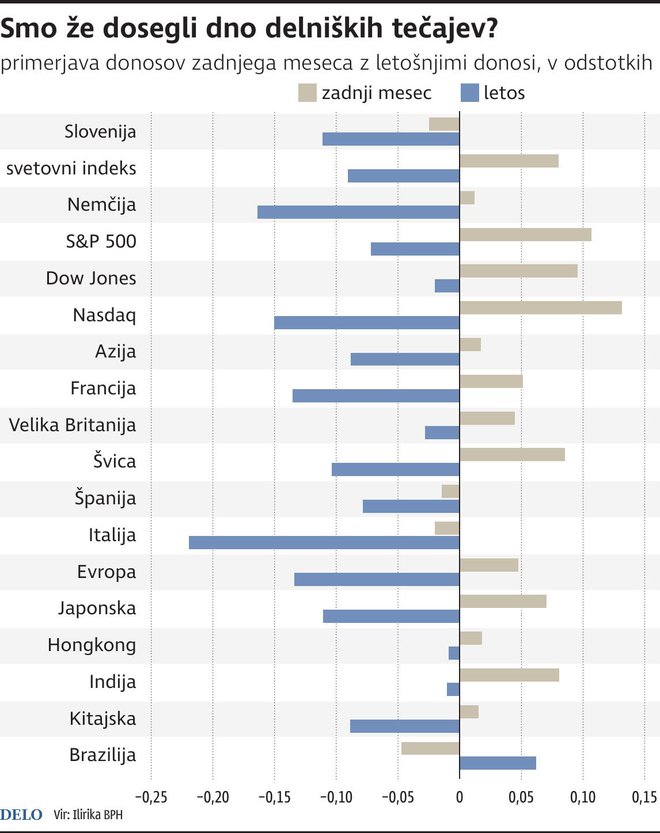

Globalni delniški trgi, ki so v letošnjem letu v izgubi, so v zadnjem mesecu dni domala vsi sinhrono pridobili. Po zadnjem dvigu obrestne mere pred dobrim mesecem, ki ga je opravila ameriška centralna banka Federal Reserve, in pred začetkom objav poslovnih izidov podjetij za drugi letošnji kvartal je večini delniških trgov vrednost naložb zrasla.

Lahko bi pomislili, da je padanje tečajev za letos že za nami in da smo dosegli dno, a vendar gre donos delniških trgov zadnjega meseca iskati v krepitvi dolarja in dejstvu, da se še vedno najde mnogo vlagateljev, ki ob določenem časovnem intervalu, v katerem ni nekih izrazito negativnih novic, dvignejo tečaje. To se zgodi kljub temu, da nas v prihodnje na globalnih kapitalskih trgih čaka nižja raven likvidnosti, kljub visoki rasti cen, nizkemu sentimentu potrošnikov in kljub pričakovanemu ohlajanju gospodarske rasti.

Privlačna bi bila misel, da je padanje tečajev za letos že za nami in da smo dosegli dno.

Podjetja z veliko tržno kapitalizacijo so v ZDA začela sezono objav poslovnih izidov za letošnje drugo četrtletje. ZDA trenutno beležijo gospodarsko rast ter zdrav trg dela, kar omogoča solidno raven dosedanje potrošnje ameriških gospodinjstev. To je v tamkajšnji ekonomiji zelo pomembno, saj potrošnja gospodinjstev v ZDA predstavlja 68 odstotkov ameriškega BDP. Zato lahko pričakujemo, da je pretežni del velikih ameriških podjetij, ki trgujejo na borzi, zabeležil dober poslovni izid v drugem kvartalu.

Banke si že pripravljajo rezervacije

Najverjetneje bo ta v agregatu, zaradi nižjega povpraševanja iz Kitajske in inflacije, nekoliko slabši od starih pričakovanj, a bo še vedno dober. Kljub temu pa velike ameriške banke, na čelu z največjo JPMorgan Chase, že zdaj ustvarjajo večje rezerve za slaba posojila, katerih raven se v prihodnje zaradi vseh tveganj lahko poviša.

V ZDA so na dolgi rok najbolj uspešne bolj kot ne zgolj tiste banke, ki iz kriz prihajajo z močno bilanco, ki jim omogoča zadostno likvidnost, za med- in postkrizno kupovanje konkurentov in širjenje posla. Ne glede na aktualno solidno stanje ameriške ekonomije moramo vedeti, da kombinacija visoke inflacije, kitajske politike ničtega covida in vojne v Ukrajini zvišuje verjetnost ohlajanja gospodarstva tudi v ZDA. Zaradi omenjene kombinacije dejavnikov prihaja do povišane cene hrane in energentov.

Podjetja iz Združenih držav Amerike pričakujejo dobre četrtletne poslovne rezultate.

Ob tem pa se bo na račun kvantitativnega zaostrovanja monetarne politike, ki jo vodi Federal Reserve, in dvigov obrestnih mer v globalnem finančnem sistemu v prihodnje še znižala raven likvidnosti. Dražje zadolževanje pa bo skupaj z inflacijo negativno vplivalo na bolj zadolžena podjetja, javne finance in nepremičninski trg v ZDA, saj si bodo potrošniki težje privoščili financiranje nepremičnine.

Ob koncu julija se začne tudi sezona poročanja nemških podjetij, ki so zajeta v nemškem borznem indeksu DAX. Glede na neprimerno višjo izpostavljenost nemškega gospodarstva negativnim učinkom vojne v Ukrajini v primerjavi z ZDA lahko pričakujemo, da bo tokratna sezona poročanj kvartalnih poslovnih izidov v Nemčiji slabša kot v ZDA.

Nemčijo pestijo drage surovine

Ne nazadnje so se proizvodne cene v nemški industriji (indeks PPI) na letni ravni junija povišale za 32,7 odstotka (pretežno na račun rasti cen plina in polproizvodov) in sodeč po upadajočem saldu nemške trgovinske bilance v zadnjih mesecih lahko sklepamo, da je vsaj nekaterim nemškim podjetjem težje prenesti tolikšno rast stroškov na kupca.

Kitajci zaradi svojega zaprtja gospodarstva kupujejo manj, ni več toliko ruskega in ukrajinskega trga, evropska gospodinjstva pa več kot 30-odstotnega povišanja stroškov v enem letu tudi ne zmorejo enostavno prenesti. Medtem ko šibkejši evro povzroči kaj več povpraševanja z ameriškega trga, pa je po drugi strani krepak dolar za poslovanje podjetij iz evroobmočja neugoden pri nakupu tistih surovin, ki jih evropska podjetja kupujejo v dolarjih.

Prejšnji teden je Evropska centralna banka dvignila temelje obrestne mere za 0,5 odstotne točke. Depozitna mera pri ECB je zdaj nič, kar bi moralo pomeniti konec ležarin na komercialnih bankah. Centralne banke, med njimi tudi ECB, želijo s postopnimi dvigi obrestnih mer nekoliko zajeziti inflacijo. Vprašanje pa je, koliko bodo uspešne pri aktualnem tipu inflacije, ki je v pretežnem delu posledica vojne v Ukrajini in sesutih dobavnih verig zaradi kitajskega zaprtja.

V Evropi lahko ECB poskuša nekoliko zajeziti inflacijo s postopnimi dvigi obrestnih mer.

ECB sicer lahko poskuša nekoliko zajeziti inflacijo z inkrementalnimi dvigi obrestnih mer. S tem je lahko delno uspešna, kaj veliko pa verjetno v kratkem roku žal ne. Dvig obrestne mere bo na gospodarstvo primarno učinkoval tako, da se bo še za nekoliko podražil strošek financiranja dejavnosti, podražili se bodo tudi krediti prebivalstvu, kar bo sčasoma vplivalo tudi na domač nepremičninski trg.

ECB bo z dvigi obrestnih mer podražila tako dolžniško kakor tudi lastniško financiranje, zaradi česar se bo evropsko in tudi slovensko gospodarstvo še nekoliko ohladilo, in posledično naj bi se umirila tudi rast cen. Višji strošek zadolževanja podjetij prinaša dodatno breme za bolj zadolžena podjetja. Višanje cene dolga oziroma denarja pa ima seveda tudi negativne proračunske oziroma fiskalne učinke. Vedeti moramo, da so se donosi na slovenske 10-letne obveznice še lani gibali okoli nič odstotkov, zdaj donosnost na dolgoročni slovenski dolg znaša več kot 2,4 odstotka, kar bo državni proračun stalo nekaj dodatnega denarja.

Komentarji