- Petek, 18. april 2025

- Delo home

-

Neomejen dostop | že od 14,99€

Inflacija je za zdaj še kratkoročni problem

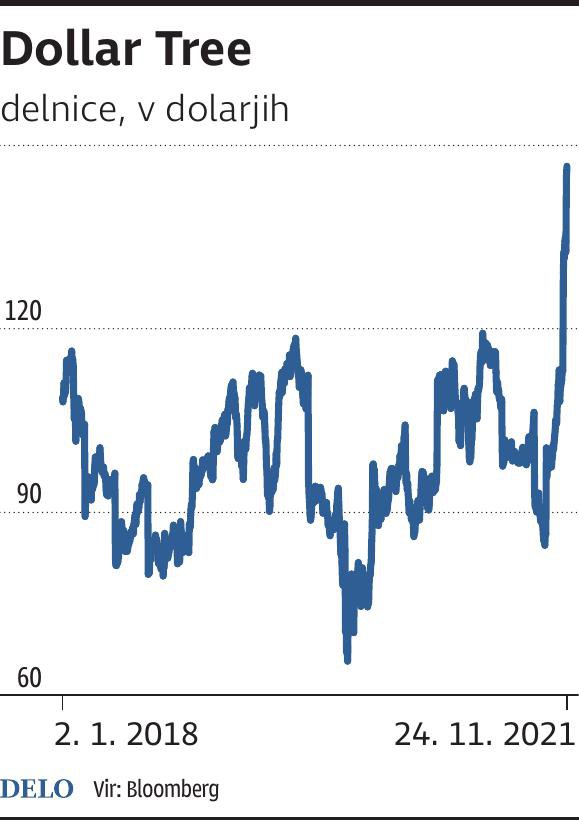

V tem tednu je zelo znana trgovina Dollar Tree, ki večino izdelkov prodaja za ceno enega dolarja, sporočila, da je primorana zvišati ceno večine svojih izdelkov na 1,25 dolarja. Priljubljena diskontna trgovina je svoje izdelke uspešno prodajala za samo en dolar kar 35 let, letos pa so jo razmere na trgu prisilile v zvišanje cen. Uspešno podjetje upravlja 16.000 trgovin v ZDA in Kanadi. Kar 25-odstotni dvig cen v diskontni verigi je posledica divjanja cen skoraj na vseh trgih in prikaz, da se realna inflacija zažira v skoraj vsak segment. Novico so z veseljem sprejeli finančni vlagatelji, saj je delnica družbe po objavi močno poskočila, manj veseli pa so bili verjetno kupci. Finančni trg sicer še vedno ocenjuje, da je dvig cen le kratkoročne narave.

Težava je veliko povpraševanje

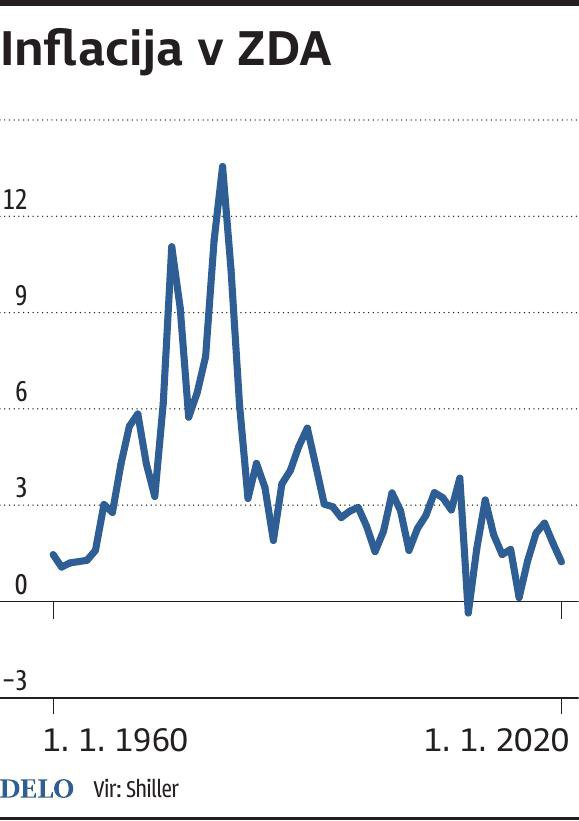

Če je bila na začetku izbruha epidemije problematična stran ponudbe, ki se je ustavila, je trenutno večja težava na strani povpraševanja, ki ne pojenja, kljub izrazitemu zvišanju cen. Na trgu je še velik obseg blaga, storitev, materialov in surovin, ki jih primanjkuje, in trenutno kaže, da se ta ozka grla le malo izboljšujejo. S tega vidika je mogoče pričakovati, da smo dosegli vsaj kratkoročen vrh na cenovni krivulji in da trenutna inflacija predstavlja lokalni vrh.

Pri tem gre seveda za kratkoročen pogled, ker se utegne povpraševanje še zvišati, kar bi pomenilo nov pritisk na cene. Da bi

Fed v pasivno vlogo

Jasnega odgovora na vprašanje zato ni, ker je ravnovesje ponudbe in povpraševanja vedno relativen koncept. Ko ponudba upada, povpraševanje pa ne, zadnje postane pretirano in zato cene rastejo. Glavna dilema Feda trenutno je, kdaj in v kakšni meri poseči na trg, da se ta ne bi popolnoma ustavil. Pri tem pa je pomembno oceniti, na kakšni ravni proizvodnje se lahko krivulja povpraševanja križa s krivuljo ponudbe. Prvi koncept pravi, da je sedanja raven presežnega povpraševanja posledica upada ponudbe in bi lahko nižja ponudba denarja vodila do nižje inflacije, ampak tudi do nižje ravni proizvodnje, s tem pa

Fed se je postavil v pasivno vlogo zaradi prepričanja, da so motnje na ponudbeni ravni največji vzrok za dvig cen, in zato čaka, da se trg sam spravi v ravnovesje. Dodatno še meni, da je tveganje precej asimetrično, saj se je z monetarnimi vzvodi veliko lažje bojevati z inflacijo kot morebitno deflacijo. Največji porast cen so namreč zaznali sektorji, kjer so bile motnje v dobavi največje: polprevodniki, energija in prevozi. Poleg tega se največji cenovni skoki zgodijo ravno po recesijah in finančnih krizah, v tem sedanja epidemija nič ne zaostaja in je povzročila največji cenovni šok v moderni zgodovini. Ne nazadnje lahko iz preteklih podatkov razberemo, da se s tem, ko ekonomija okreva in ponudba dohiti povpraševanje, tudi inflacija umiri.

Komentarji