- Petek, 25. april 2025

- Delo home

-

Neomejen dostop | že od 14,99€

Recesija prihaja ali vseeno ne?

Že julija se je v ZDA pojavil strah pred recesijo. Ključno vprašanje na kapitalskih trgih je bilo, ali bodo nižanja referenčnih obrestnih mer centralnih bank od septembra še omogočila »mehek pristanek« gospodarstva ali pa so za to že prepozni.

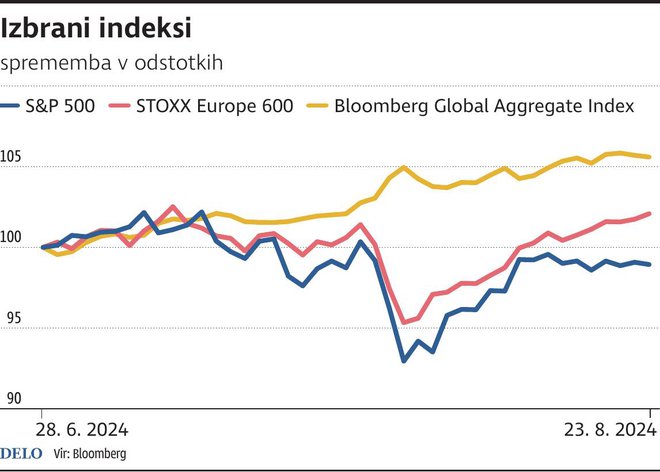

Avgusta so se v času pisanja tega prispevka ameriške delnice pocenile za 1,4 odstotka, evropske delnice pa so se podražile za en odstotek. Na začetku meseca so sledile drastične pocenitve na delniških trgih, do konca meseca pa teh izgub skoraj več ni. Delniški trgi so se vrnili na prejšnje ravni – kaj je vodilo v ta preobrat?

Gospodarski podatki in centralne banke

V ZDA je zgodovinsko rekordno nizka letna stopnja brezposelnosti znašala 3,4 odstotka (april leta 2023) in se je do julija letos zvišala na 4,3 odstotka. Dvig letne stopnje brezposelnosti za skoraj eno odstotno točko nakazuje rahlo ohlajanje trga dela. To ni posledica povečanega števila odpuščanj, ampak povečane ponudbe na trgu dela in upočasnitev prejšnjega izjemnega tempa zaposlovanja.

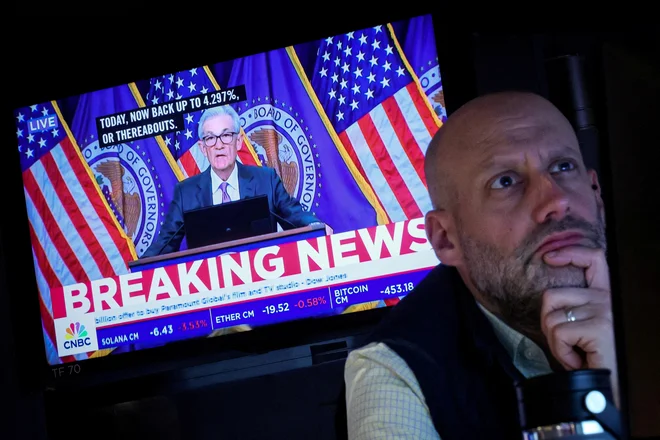

Znižala se je tudi ameriška inflacija – od vrha pri 9,1 odstotka (junij 2022) na 2,9 odstotka julija, s čimer nadaljuje pot proti ciljnima dvema odstotkoma. Posledično tržni udeleženci z visoko gotovostjo pričakujejo prvo nižanje referenčnih obrestnih mer septembra. Predsednik ameriške centralne banke (Fed) Jerome Powell je v govoru v Jackson Holu povedal, da bodo septembra znižali referenčne obrestne mere. Tržna pričakovanja nakazujejo znižanje referenčnih obrestnih mer za celo odstotno točko do konca leta, in sicer s 5,50 na 4,50 odstotka.

Strah pred recesijo je spodbudil predvsem ohlajanje trga dela. Po drugi strani pa so ostali gospodarski podatki še vedno solidni. Indeksi potrošniškega razpoloženja so bili višji od pričakovanj, predvsem tisti, ki merijo pričakovanja za naprej. Prodaja trajnih dobrin se je zvišala za 9,9 odstotka na mesečni ravni. Prodaja novih hiš in stanovanj se je na mesečni ravni povišala za 10,6 odstotka, kar je močno preseglo pričakovanja. To je predvsem posledica pričakovanj nižjih referenčnih obrestnih mer – tisti, ki so čakali na ugodnejše pogoje za nakup svojega doma, postopno vstopajo na nepremičninski trg. Fiksna obrestna mera za 30-letni hipotekarni kredit se je v ZDA v povprečju znižala z osmih (oktobra leta 2023) na 6,8 odstotka avgusta.

Odziv kapitalskih trgov

Prej omenjeni podatki so posledično močno vplivali na kapitalske trge. Na začetku avgusta je prišlo do svetovne razprodaje na delniških trgih. Ameriški delniški trg se je pocenil za 7,4 odstotka in nato konec meseca podražil za 6,4 odstotka. Najmanj donosna sta bila energetski sektor (–6,4 odstotka) in sektor trajnih potrošnih dobrin (–5,8 odstotka). Pretiran odziv na strah pred recesijo v ZDA je pozneje nadomestil optimizem zaradi pričakovanih nižjih referenčnih obrestnih mer.

Pozitivno donosnost v ZDA so zabeležili defenzivni sektorji (potrošne dobrine +2,60 odstotka, zdravstvo in farmacija +1,15 odstotka, javne storitve +0,26 odstotka in nepremičninski sektor +2,15 odstotka). Donosnost do dospetja dveletne ameriške državne obveznice se je med pisanjem prispevka avgusta znižala s 4,26 odstotka na 3,86 odstotka, donosnost do dospetja dveletne nemške obveznice pa se je znižala z 2,52 odstotka na 2,34 odstotka. Vrednost Bloombergovega indeksa, ki vključuje naložbeni razred obveznic po svetu, se je avgusta povišala za +2,8 odstotka.

Pogled naprej

Mnenje med delniškimi in obvezniškimi trgi glede prihodnosti je precej razdvojeno. Na eni strani imamo delniške trge, kjer so udeleženci precej optimistični zaradi nižjih prihodnjih obrestnih mer in še vedno solidnih gospodarskih podatkov. Hkrati še vedno veliko upanja dajejo v borzne družbe, ki se ukvarjajo z umetno inteligenco. Vrednotenja na delniških trgih kažejo na precej manjši strah pred recesijo. Na drugi strani pa udeleženci na obvezniških trgih pričakujejo znižanje referenčne obrestne mere v ZDA s 5,50 na 3,25 odstotka do konca prihodnjega leta, kar signalizira, kot da smo tik pred recesijo.

Realnost je najverjetneje nekje vmes. Glede na rahlo ohlajanje na trgu dela v prihodnje lahko pričakujemo postopno nižanje referenčnih obrestnih mer, vendar do neke zmerne ravni. V splošnem so gospodarski podatki še vedno zelo solidni in pretirano ter prehitro nižanje obrestnih mer lahko vodi v nov zagon gospodarstva ter posledično tudi v morebitno ponovno krepitev inflacije.

Komentarji